波動率變化

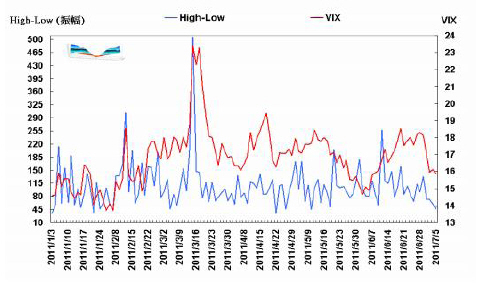

近月台指期振幅從90點縮小至47點,VIX指數由於近七天已重跌19.40%,今天不斷有伺機反彈的企圖,但股市空頭力道仍不足,期貨指數最後收在平盤,VIX指數只好再續跌 1.38%至15.09,不過跌幅已比前兩日縮小。 而另一方面,歷史波動率也是續跌1.13%至16.36,近五天以來歷史波動率共跌9.87%。連續六日IV低於HV,IV-HV則從-1.25擴大至-1.27。

選擇權風險分析

更由於目前隱含波動率皆略低於歷史波動率與長期平均波動率,顯示目前市場交易出來的波動率已迴歸至均值以下,對於賣Vega(Delta-gamma中立)者的潛在利潤已大幅減少,而因為近月份契約離到期日只剩9天,已經進入了時間價值流失加速期,對於賣Gamma(Delta-vega中立)者較為有利,預估明天七月份的每口ATM Gamma (1%大盤變動率)在330元、ATM Vega (1% IV變動率)在330元、ATM Call Theta會流失269元、ATM Put Theta會流失236元。依照上述的情況,可採取Long Vega-Short Gamma賺取價差。或可買期貨,並在選擇權組合中以買 Put的Vega加上賣Call的Gamma為主。

大盤(台指期貨)走勢機率

依目前的GARCH模型來看,歷史波動率連續第二天在長期平均波動率之下,依照以往統計,盤勢持續走堅機率高達六成。 以目前的VIX作台指期的下一個標準差作落點分析,未來9個交易日內,約有80%的機率會在8485~8895之間結算。 以Delta與Gamma對於波動率的敏感度來研判,預計七月份賣權與買權的最大OI序列會分別移動到8400與9000附近,而八月份賣權與買權的最大OI序列會分別移動到8200與9000附近。

沒有留言:

張貼留言